- SAP Community

- Products and Technology

- Financial Management

- Financial Management Blogs by SAP

- TDF: EFD-Reinf 2.1.1 – Análise de Cenário

Financial Management Blogs by SAP

Get financial management insights from blog posts by SAP experts. Find and share tips on how to increase efficiency, reduce risk, and optimize working capital.

Turn on suggestions

Auto-suggest helps you quickly narrow down your search results by suggesting possible matches as you type.

Showing results for

Employee

Options

- Subscribe to RSS Feed

- Mark as New

- Mark as Read

- Bookmark

- Subscribe

- Printer Friendly Page

- Report Inappropriate Content

03-16-2023

1:10 PM

Do you want to read this in English? Click here.

Olá.

Este é o segundo blog post de uma série sobre o novo leiaute do EFD-Reinf 2.1.1. O foco deste blog será a análise do evento Pagamentos/créditos a benificiários pessoa jurídica (R-4020) e como preencher a tabela Lançamentos de Rendimento/Pagamentos com Retenção (/TMF/D_LCTORENRT) para atender ao requisito do EFD-Reinf 2.1.1.

Pré-requisitos

Você deve ter o Support Package 17 do TDF instalado e atualizado conforme lista de notas de pré-requisitos para a instalação da 3298145 - [TDF SP17] Note 046: EFD-Reinf - DDIC and Hana Views Updates.

Fato Gerador

Explicarei abaixo como preencher o campo DT_FG da tabela Lançamentos de Rendimento/Pagamentos com Retenção (/TMF/D_LCTORENRT).

O fato gerador é o termo utilizado para determinar quando a retenção do tributo é realizada. Este pode ocorrer em dois momentos distintos: no “Pagamento da fatura” ou na “Emissão da Nota Fiscal”.

O fato gerador é identificado na tabela Categorias do Imposto Retido na Fonte (T059P) onde cada tributo é identificado pelo campo Código para categoria do imposto retido na fonte (T059P-WITHT) e é identificado com seu fato gerador.

Exemplo:

A imagem mostra a tabela de Categorias do Imposto Retido na Fonte, onde é identificado o fato gerador dos tributos. No campo Post. Time, aparecem as opções de momento de lançamento, sendo a opção "1" a data de lançamento e a opção "2" a data de pagamento.

Com isto entende-se que os tributos são retidos em momentos diferentes e teremos datas diferentes para a seleção dos lançamentos contábeis, um cenário é na data do pagamento (BSEG-AUGDT) e outro na data do lançamento (BSEG-BUDAT).

Um mesmo documento contábil pode ser reportado em períodos distintos caso possua tributos com retenções feitas em momentos diferentes.

Tributos

Os tributos relevantes para a série 4000 são os seguintes:

- IR: Imposto de renda retido na fonte.

- Agregado: Agregado de tributos: CSLL, Cofins e PIS/Pasep.

- CSLL: Contribuição Social sobre Lucro Líquido.

- COFINS: Contribuição para Financiamento da Seguridade Social.

- PP: PIS/PASEP Progr.de Integração Social e Programa de Formação do Patrimônio do Servidor Público.

Origem dos Tributos no SAP

O valor dos tributos pode vir de duas fontes diferentes: FI e Nota Fiscal.

Tabela: Witholding tax info per W/tax type and FI line item (WITH_ITEM)

Os lançamentos com retenção terão os valores destacados nesta tabela. Os campos Indicator for withholding tax type (WITH_ITEM-WITHT) e Withholding tax code (WITH_ITEM-WITCD) são responsáveis por determinar o tipo de tributo na visão de FI.

Já os campos Valor e Base são providos pelo Withholding tax amount (in local currency) () e Withholding tax amount in document currency (WITH_ITEM-WT_QBSHB) respectivamente.

Quando os lançamentos são feitos de forma manual, deve-se considerar o Indicator: Withholding tax amount entered manually (WITH_ITEM-WT_AMNMAN) e para este caso, o Valor vem do campo Enter withholding tax amount in local currency manually (WITH_ITEM-WT_QBUIHH).

Tabela: Accounting Document Segment (BSEG)

O valor bruto do item do lançamento utilizado no cálculo do tributo está disponível no campo Amount in document currency (BSEG-WRBTR).

Tabela: Nota Fiscal tax per item (J_1BNFSTX)

Alguns lançamentos contábeis não possuem os tributos calculados diretamente no FI e estão persistidos na Nota Fiscal através dos campos Base amount (BASE) e Tax value (TAXVAL).

Identificação dos Tributos

Os tributos são identificados por códigos customizados no FI e atribuídos ao lançamentos pelo campo Indicator for withholding tax type (WITH_ITEM-WITHT).

Para identificar de qual tributo este indicador está vinculado, é necessário fazer um “DE – PARA” de códigos para poder classificá-los corretamente. A classificação é feita através da tabela de customização Withholding Tax Types (/TMF/D_WHTX_TYPE)

No exemplo abaixo, o item do documento de FI possui o WITH_ITEM-WITHT com o valor igual a “R2”. O cliente deve classificar este valor entre os possíveis tributos a serem reportados (IR, CSLL, etc).

A imagem apresenta um exemplo de classificação no customizing Withholding Tax Types. No exemplo, o valor “R2” é classificado como IR.

Note que esta atividade é mandatória para todos os tipos de tributos reportáveis nos eventos do EFD-Reinf, tanto para a série 2000 e 4000.

Tributos no FI x Tributos na Nota Fiscal

De acordo com configuração no sistema, pode ser que os valores para alguns tributos não sejam destacados no FI e sim providos pela Nota Fiscal através da tabela J_1BNFSTX. Com isto, é necessário mapear o relacionamento do tributo especificado na WITH_ITEM com o tributo da J_1BNFSTX.

Por exemplo, no cenário abaixo, o campo WITH_ITEM- WITHT está preenchido com “ZP” (que neste cenário significa COFINS) e este tributo não tem os valores especificados no lançamento. Geralmente a base é replicada para campo valor.

Com isto é necessário identificar qual Tax Type (TAXTYP) e Tax Group (TAXGRP) da J_1BNFSTX é atrelado ao tributo “ZP” .

Note na imagem abaixo que o tributo não tem os valores calculados no FI e o Tributo COFINS está identificado como “ZP”.

A imagem mostra um exemplos de Tax Code e Tax Type em um documento no sistema SAP. O tributo não tem os valores calculados no FI e o Tributo COFINS está identificado como “ZP”.

A Nota Fiscal atrelada a esse lançamento possui o valor e a base do COFINS destacados através do Tax Type ICOQ e ao Tax Group WACO.

A imagem mostra um exemplo de valores retidos em uma nota fiscal no SAP. Estão destacados os campos Tax Type (preenchido com o valor “ICOQ”) e Tax group (preenchido com o valor “WACO”).

Com essas informações, será necessário preencher a tabela Customizing of whithholding taxes (/TMF/D_WH_TAXGRP). Neste cenário, a tabela seria preenchida conforme a imagem abaixo:

A imagem mostra um exemplo de entradas configuradas na view Customizing of withholding taxes. Estão presentes os seguintes campos: Withholding Tax Type (preenchido com o valor “ZP”), Withholding Tax Code Type (preenchido com o valor “ZP”), and Nota Fiscal Tax Type (preenchido com o valor “ICOQ”).

Valor e Base dos Tributos no CTR

Os cálculos dos valores e das bases são providos pela view NF Withholding Taxes (NF_IMPOSTO_RETIDO) através dos campos VLR_IRF e BASE_IRF.

Esta view extrai os valores da WITH_ITEM e os valores da J_1BNFSTX, sendo a prioridade dos dados sempre da segunda (), independente do momento da retenção.

Usando como exemplo o documento abaixo (o qual possui o tributo “ZP” classificado como COFINS), deve-se atentar que o deverá ocorrer para os outros tributos que serão movidos para suas respectivas colunas.

A imagem mostra um exemplo de documento com linhas de impostos retidos.

Se a customização /TMF/D_WH_TAXGRP não estiver preenchida, teremos o seguinte resultado para os campos VALOR e BASE. Esses valores vem da WITH_ITEM:

| NUM_LCTO | NUM_ITEM | VLR_BASE_COFINS | VLR_COFINS |

| 100004239 | 3 | 3.615,51 | 3.615,51 |

Entretanto, a customização /TMF/D_WH_TAXGRP está preenchida para o tributo COFINS. Portanto, o resultado será baseado nos valores da J_1BNFSTX que estão destacados na Nota Fiscal.

A imagem mostra um exemplo de impostos em uma nota fiscal no sistema SAP.

Note que a view NF_IMPOSTO_RETIDO já faz a devida lógica de substituição dos valores, deixando o resultado final como na seguinte tabela. Esses valores vem da J_1BNFSTX:

| NUM_LCTO | VLR_BASE_COFINS | VLR_COFINS |

| 100004239 | 241.034,48 | 7.231,03 |

Valor Bruto dos Tributos no CTR

O valor bruto, diferente dos demais valores (Base e Retido), tem origem na WITH_ITEM e é totalizado por “Item” do documento contábil (BSEG); ou seja, ele não é divido por tipo de imposto. Sendo assim, o valor bruto é apresentado para diferentes impostos ao mesmo tempo.

No exemplo abaixo o documento possui dois tributos: “GP” e “RA”. Neste cenário, ambos tem os valores destacados diretamente no FI.

A imagem mostra um exemplo de impostos retidos em um documento no sistema SAP.

No cenário demonstrado aqui, esses tributos foram classificados respectivamente como GP igual “Agregado” e RA igual “Imposto de Renda”.

O resultado final para esta linha do documento ficará conforme a tabela abaixo:

| NUM_LCTO | VLR_BRUTO | VLR_BASE_COFINS | VLR_COFINS | VLR_BASE_AGREG | VLR_AGREG |

| 100004239 | 3.040,00 | 1.730,00 | 79,58 | 1.730,00 | 43,25 |

Data de Seleção dos Lançamentos Contábeis

Os lançamentos devem ser selecionados por duas datas distintas, a data do lançamento (DT_LCTO) e a data da compensação (DT_COMP).

Ao selecionar por estes dois critérios, teremos todos os lançamentos realizados no período a ser reportado; entretanto não necessariamente eles possuem tributos retidos.

A partir destes documentos selecionados será feito classificação e distribuição dos valores conforme o tipo de tributo e momento de retenção.

Contas de Despesa com Origem no Lançamento Contábil

A conta de despesa não é a conta do fornecedor e sim uma das contas apresentadas nas outras linhas do lançamento.

Na imagem abaixo, podemos identificar que a linha destacada em vermelho representa o lançamento para um fornecedor com a conta 160000. Em amarelo, estão as demais contas que podem ser consideradas como contas de despesa (COD_CTA_DESP).

A imagem mostra um exemplo com as contas existentes em um documento no sistema SAP.

Para posteriormente determinar o campo Natureza de Rendimento (NAT_REND), é necessário obter uma lista de todas as contas envolvidas no documento.

| NUM_LCTO | COD_PART | COD_CTA_DESP |

| 100004105 | CodPart1 | 191000 |

| 100004105 | CodPart1 | 177000 |

| 100004105 | CodPart1 | 154004 |

| 100004105 | CodPart1 | 154004 |

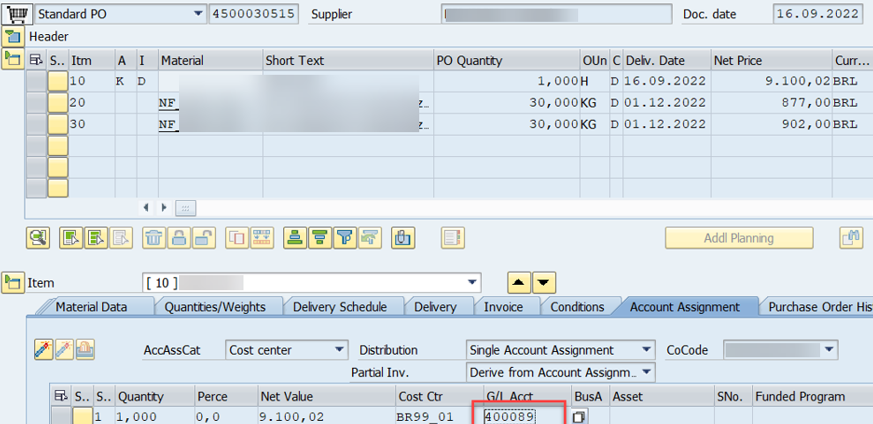

Contas de despesa com origem na Ordem De Compra

Para alguns lançamentos é necessário utilizar um conta transitória e está disponível na Account Assignment in Purchasing Document (EKKN).

A imagem mostra em destaque a conta configurada em documento de compra.

O vínculo realizado entre as tabelas Lançamento Contábi (BSEG) e Ordem de Compra (EKKN) é feito através dos campos EBELN e EBELP (presentes em ambas as tabelas). Por fim, o campo onde será encontrado a conta é o EKKN-SAKTO.

Para posteriormente determinar o NAT_REND, é necessário adicionar esta conta junto à lista de contas de despesa encontradas no lançamento.

No exemplo, as contas em vermelho são as contas encontradas no lançamento (mencionadas acima) e em verde a conta encontrada na Ordem de Compra.

| NUM_LCTO | TIPO_DOC | COD_PART | COD_CTA_DESP |

| 100004105 | RE | CodPart1 | 191000 |

| 100004105 | RE | CodPart1 | 177000 |

| 100004105 | RE | CodPart1 | 154004 |

| 100004105 | RE | CodPart1 | 154000 |

| 100004105 | RE | CodPart1 | 400089 |

Finalizamos assim a análise de vários pontos cruciais que ajudarão a entender como identificar os lançamentos e seus respectivos valores, entre outros. No próximo blog post, iremos descrever como pode ser realizado a determinação da Natureza de Rendimento.

Gostaríamos muito de saber o seu feedback. Deixe seu comentário abaixo caso tenha alguma dúvida ou sugestão para um próximo post. E não esqueça de seguir a tag SAP Tax Declaration Framework for Brazil aqui na SAP Community para ficar ligado nas últimas notícias sobre o Tax Declaration Framework (TDF).

Além dos comentários, você pode entrar em contato conosco através da plataforma Customer Influence. Lá você pode propor ideias para melhorar o nosso produto, votar em outras ideias já lançadas e acompanhar ideias em implementação.

Até a próxima!

Rodolfo Felipe Celante

Time de desenvolvimento do TDF

- SAP Managed Tags:

- SAP Tax Declaration Framework for Brazil

Labels:

1 Comment

You must be a registered user to add a comment. If you've already registered, sign in. Otherwise, register and sign in.

Labels in this area

Top kudoed authors

| User | Count |

|---|---|

| 5 | |

| 3 | |

| 2 | |

| 1 | |

| 1 | |

| 1 | |

| 1 | |

| 1 | |

| 1 | |

| 1 |